今日报丨诺德基金谢屹:复苏如期加速,股市反馈滞后

(资料图)

(资料图)

2023年四季度权益市场展望

2023年四季度是2022-2026年周期的上升期的第二阶段。目前许多经济体的复苏通路在第一阶段已经基本打通,起点在2022年10月(由4月推迟而来),终点在2023年7月。当前,第二阶段的景气提升期大概率已经开启,触发点是2023年7月的新一轮提振经济相关措施的推出。然而股市在今年7月以来仅仅经历了短暂几周的反弹,后续却出现下跌趋势,与基本面出现较大的背离。这或许是由于海外利率环境压制港股估值,进而拖累A股,以及市场资金层面转向滞后导致。前期股票供给加大的负面影响也未完全消失。但随着经济周期的持续复苏,基本面或将再次成为主导因素,景气的提升会最终体现在A股定价上。

复苏如期加速

从经济周期角度来看,我们认为本轮周期的起点或是在2022年4月,但因为外部因素的扰动,实际启动大概率在10月。历次周期的上升都会进一步分解成几个阶段,而不是线形的复苏到周期顶部,下降也是一样。就本次经济周期上升而言,第一阶段在2023年7月完成。其特征与以往不同,是先经历一个快速的反弹,然后逐月向下回归正常的增长节奏,这个正常化的过程在7月见到了底部。随着新一轮相关措施在这个阶段的推出,结合本身已经处于上升期,我们看到7月以来经济数据的改善是比较显著的,仅仅看PMI的话已经上升突破了51,进入明确的扩张区间。消费、地产、制造等领域都看到了需求的改善。

股市反馈滞后

然而今年7月以来的股市却没有展现出经济体本身的韧性。除了持续了几周的反弹之外,后续出现下跌趋势,直到9月末。这与基本面是相对背离的。当然,这在历史中也曾出现过,比如2012-2015年周期。股市虽然是经济的晴雨表,但是其反应的节奏不总是同步的,有时领先基本面,有时则滞后基本面。目前滞后的原因,首先是海外资金环境依然紧缩,作为较长久期的资产,股票的估值是受到压制的,尤其港股,并进一步拖累A股的估值,这是外部因素。内部因素则来自资金面。目前整个市场仍处于逐步回暖的状态,此时资金往往可能选择忽视基本面的复苏。另外股票作为一种商品,也受到供需关系的影响,此前大量增加的新股供给可能使得股票整体供过于求。

但针对以上因素,我们认为此时或许恰是机会。首先新股上市的节奏已经开始放缓,长期主导股票最重要的基本面如我们所说已经在复苏中。当前的主要风险在于海外利率,但大概率不会成为主导因素。所以资金是否愿意参与A股市场,实际更多只是时间问题。而在绝大部分资金选择忽视基本面的时候提前布局,或许会是获取超额收益的良机。

海外市场展望

美国周期与中国存在时间上的错位,这次大概是在1-1.5年。相对于中国2022年4月理论上见底,10月正式见底反弹,我们认为美国大概率会在今年第四季度前后见底,下一轮复苏可能即将启动。但是,美国未来的这个周期可能会是一个较弱的周期,全周期或将笼罩在高通胀、高利率的环境下。历史上,近20年美联储没有在景气相对低位的时候强行把利率维持在5%+的位置,主要原因也是本次通胀机制与之前若干轮周期都不同,既有疫情期间现金发放导致的需求畸形上升,也有贸易摩擦和俄乌冲突下供给层面的成本上升,其程度可能接近于1970年代。这种价格的上升是具有长期性的,可能会贯穿未来一个周期。因此,我们认为美国未来的复苏或将是一场弱复苏,一场类似滞胀的复苏;而美股震荡的概率可能会高于上升,全周期的收益也可能会低于上几轮周期。

总结

-

今日报丨诺德基金谢屹:复苏如期加速,股市反馈滞后 2023年四季度权益市场展望2023年四季度是2022-2026年周期的上升期的

今日报丨诺德基金谢屹:复苏如期加速,股市反馈滞后 2023年四季度权益市场展望2023年四季度是2022-2026年周期的上升期的 -

新疆南部冬小麦+复播玉米两早配套种植模式首次突破1300公斤 今日热讯 中新网乌鲁木齐10月9日电 (王小军 杨波)9日,记者从新疆农业科学

新疆南部冬小麦+复播玉米两早配套种植模式首次突破1300公斤 今日热讯 中新网乌鲁木齐10月9日电 (王小军 杨波)9日,记者从新疆农业科学 -

中秋国庆假期新疆喀什接待国内游客180.01万人次 中新网新疆喀什10月6日电(记者 孙亭文)记者6日从新疆喀什地区文化

中秋国庆假期新疆喀什接待国内游客180.01万人次 中新网新疆喀什10月6日电(记者 孙亭文)记者6日从新疆喀什地区文化 -

真金白银提振信心!9月超百家A股上市公司抛出回购、增持计划 9月以来,多家上市公司披露回购方案或增持计划,持续向市场传递积极

真金白银提振信心!9月超百家A股上市公司抛出回购、增持计划 9月以来,多家上市公司披露回购方案或增持计划,持续向市场传递积极 -

出境游延续复苏势头 独立成团、个性灵活的私家团更受欢迎 多亏5月份招了一批新员工,不然,根本接不住这么多订单。这个中秋国

出境游延续复苏势头 独立成团、个性灵活的私家团更受欢迎 多亏5月份招了一批新员工,不然,根本接不住这么多订单。这个中秋国 -

全球视讯!唐河县农信联社:“五进入”助力集中教育宣传走深走实 根据2023年金融消费者权益保护教育宣传月活动统一部署,9月26日,唐河

全球视讯!唐河县农信联社:“五进入”助力集中教育宣传走深走实 根据2023年金融消费者权益保护教育宣传月活动统一部署,9月26日,唐河

-

今日报丨诺德基金谢屹:复苏如期加速,股市反馈滞后 2023年四季度权益市场展望2023年四季度是2022-2026年周期的上升期的

今日报丨诺德基金谢屹:复苏如期加速,股市反馈滞后 2023年四季度权益市场展望2023年四季度是2022-2026年周期的上升期的 -

上市银行ESG信披主动性提升 专家建议统一数据收集范围及口径 热消息 日前,证监会相关部门负责人表示,目前,证监会正结合市场诉求,指

上市银行ESG信披主动性提升 专家建议统一数据收集范围及口径 热消息 日前,证监会相关部门负责人表示,目前,证监会正结合市场诉求,指 -

微资讯!9月集合资金信托市场承压明显 固收类标品信托拖累市场表现 中国网财经10月9日讯(记者 鹿凯)9月,集合资金信托市场受跨季因素

微资讯!9月集合资金信托市场承压明显 固收类标品信托拖累市场表现 中国网财经10月9日讯(记者 鹿凯)9月,集合资金信托市场受跨季因素 -

【时快讯】假期消费火热彰显经济复苏向好 消费相关行业销售收入同比增长21 3%;国内旅游收入7534 3亿元,同比

【时快讯】假期消费火热彰显经济复苏向好 消费相关行业销售收入同比增长21 3%;国内旅游收入7534 3亿元,同比 -

造车新势力9月份交付量“涨”声一片 多重因素助力新能源汽车销售 天天速看 截至10月8日,国内造车新势力相继交出了2023年金九银十的首张答卷。

造车新势力9月份交付量“涨”声一片 多重因素助力新能源汽车销售 天天速看 截至10月8日,国内造车新势力相继交出了2023年金九银十的首张答卷。 -

北交所上市公司转板新规出炉 推动多层次资本市场协调发展|天天微动态 人民网北京10月9日电 ()多层次资本市场协调发展再迎新举措,备

北交所上市公司转板新规出炉 推动多层次资本市场协调发展|天天微动态 人民网北京10月9日电 ()多层次资本市场协调发展再迎新举措,备 -

西南大山深处的勇毅前行者——记中国人寿财险四川省分公司最美农险人王祖权 四川省凉山彝族自治州(以下简称凉山州),曾是我国最大的集中连片深

西南大山深处的勇毅前行者——记中国人寿财险四川省分公司最美农险人王祖权 四川省凉山彝族自治州(以下简称凉山州),曾是我国最大的集中连片深 -

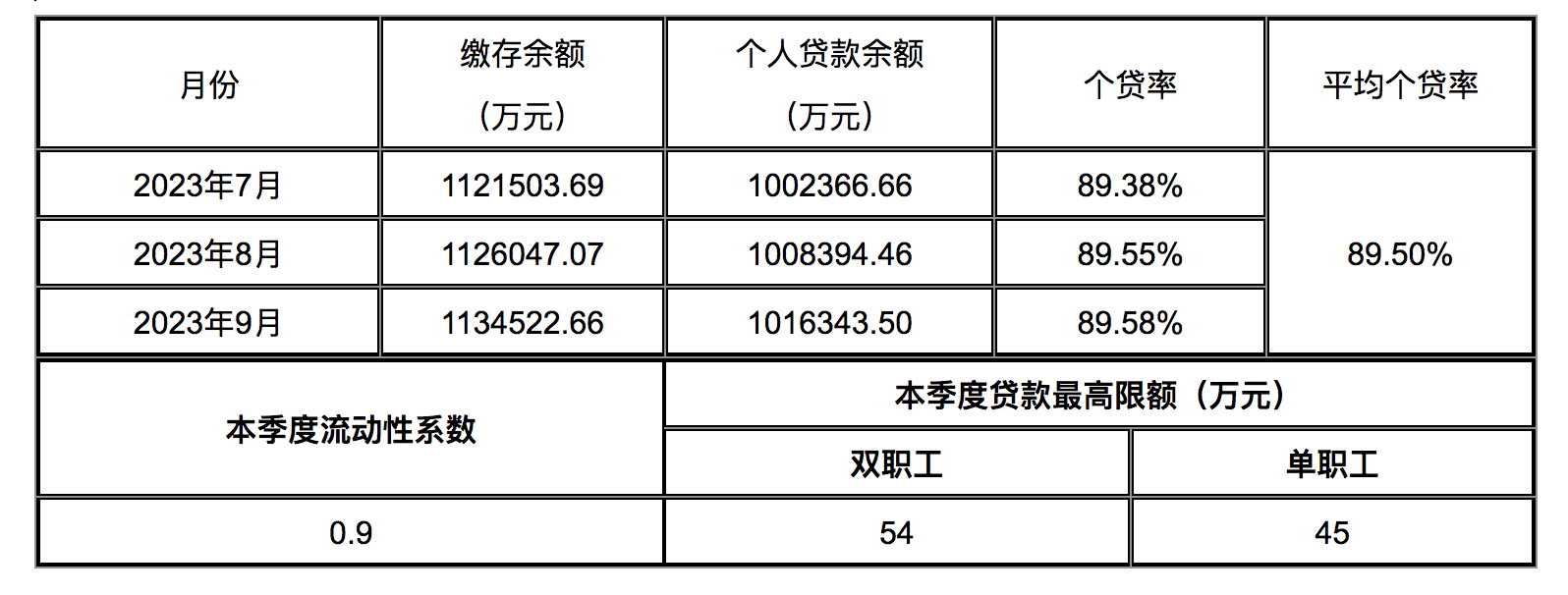

贵州六盘水住房公积金贷款限额调整:双职工54万元,单职工45万元 环球速讯 10月7日,贵州省六盘水市住房公积金管理中心发布关于2023年第四季度

贵州六盘水住房公积金贷款限额调整:双职工54万元,单职工45万元 环球速讯 10月7日,贵州省六盘水市住房公积金管理中心发布关于2023年第四季度 -

北交所改革效应逐步释放 自9月初中国证监会发布《关于高质量建设北京证券交易所的意见》(以

北交所改革效应逐步释放 自9月初中国证监会发布《关于高质量建设北京证券交易所的意见》(以 -

北京商品房销售明码标价规定实施细则征求意见 “直播售楼”也应明码标价 为进一步规范商品房销售明码标价行为,市市场监管局起草的《北京市

北京商品房销售明码标价规定实施细则征求意见 “直播售楼”也应明码标价 为进一步规范商品房销售明码标价行为,市市场监管局起草的《北京市 -

全球新资讯:英国酝酿立法 禁止向年轻人出售香烟 英国首相苏纳克10月4日提议禁止年轻一代购买香烟,此举将使英国拥有

全球新资讯:英国酝酿立法 禁止向年轻人出售香烟 英国首相苏纳克10月4日提议禁止年轻一代购买香烟,此举将使英国拥有 -

广发银行多措并举提升普惠金融服务能力|天天热门 您的授信审批已通过。——这条短信对于重庆农户小张而言,无疑是个

广发银行多措并举提升普惠金融服务能力|天天热门 您的授信审批已通过。——这条短信对于重庆农户小张而言,无疑是个 -

快看:工信部:7-8月我国光伏制造业继续保持高位运行 据工信部网站消息,2023年7-8月,我国光伏制造业继续保持高位运行,

快看:工信部:7-8月我国光伏制造业继续保持高位运行 据工信部网站消息,2023年7-8月,我国光伏制造业继续保持高位运行, -

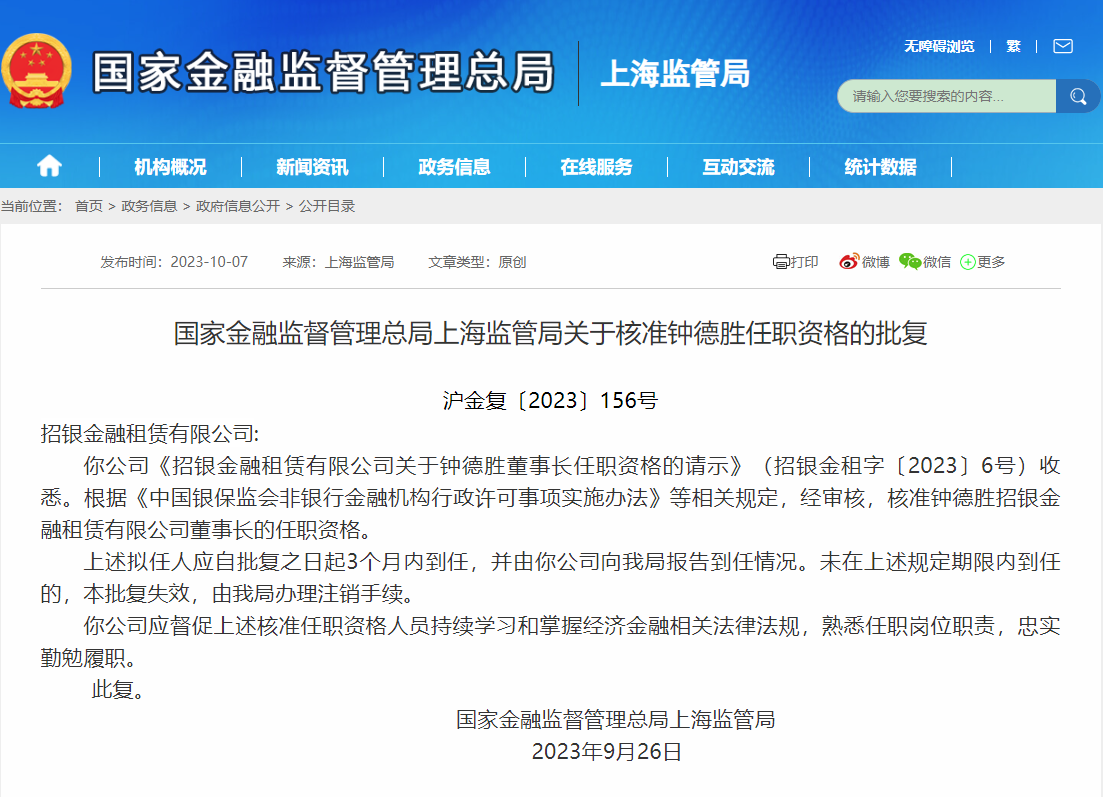

钟德胜获批出任招银金租董事长 天天速读 中国网财经10月9日讯 日前,国家金融监管总局官网公布一则批复信息

钟德胜获批出任招银金租董事长 天天速读 中国网财经10月9日讯 日前,国家金融监管总局官网公布一则批复信息 -

强化落实 提升纪检监察工作质效 全球热闻 纪检监察机关是管党治党的政治机关,担负着监督保障执行、促进完善

强化落实 提升纪检监察工作质效 全球热闻 纪检监察机关是管党治党的政治机关,担负着监督保障执行、促进完善 -

世界动态:重返欧盟呼声高涨 英国要走回头路? 近日,反对脱欧的英国民众举行了一场声势浩大的游行,称脱欧是一个

世界动态:重返欧盟呼声高涨 英国要走回头路? 近日,反对脱欧的英国民众举行了一场声势浩大的游行,称脱欧是一个 -

伊利奶粉以针对性营养方案 助力中老年群体保持健康活力 合理膳食,有针对性地补充营养,是保持健康活力的基石。伊利欣活奶

伊利奶粉以针对性营养方案 助力中老年群体保持健康活力 合理膳食,有针对性地补充营养,是保持健康活力的基石。伊利欣活奶 -

“三书一简”推进行政争议实质性化解 行政审判一头连着人民群众,一头连着行政机关,是衡量法治进步重要

“三书一简”推进行政争议实质性化解 行政审判一头连着人民群众,一头连着行政机关,是衡量法治进步重要 -

无视人权只顾党派利益 美国非法移民转运闹剧频繁上演 据福克斯新闻等媒体10月初报道,由于难以找到足够的安置场所,数百

无视人权只顾党派利益 美国非法移民转运闹剧频繁上演 据福克斯新闻等媒体10月初报道,由于难以找到足够的安置场所,数百 -

夯实基层基础 提升社会治理水平_独家 党的二十大报告提出,健全共建共治共享的社会治理制度,提升社会治

夯实基层基础 提升社会治理水平_独家 党的二十大报告提出,健全共建共治共享的社会治理制度,提升社会治 -

天上掉下大闸蟹?蟹卡兑换要求进群,实为刷单诈骗,客服、警方这样提醒 品蟹季节来临,一种新型诈骗浮出水面。10月7日,演员孙艺洲在微博发

天上掉下大闸蟹?蟹卡兑换要求进群,实为刷单诈骗,客服、警方这样提醒 品蟹季节来临,一种新型诈骗浮出水面。10月7日,演员孙艺洲在微博发 -

环球消息!泉州华厦眼科携手泉州医高专开启校企深度合作,揭牌成立实训教学基地 喜讯!9月28日,泉州医学高等专科学校与泉州华厦眼科医院校企深度合

环球消息!泉州华厦眼科携手泉州医高专开启校企深度合作,揭牌成立实训教学基地 喜讯!9月28日,泉州医学高等专科学校与泉州华厦眼科医院校企深度合 -

全球报道:假试用、真使用?试用期不能成为权益保护真空期 25岁的张倩今年4月在上海找到一份工作,与用人单位约定3个月试用期

全球报道:假试用、真使用?试用期不能成为权益保护真空期 25岁的张倩今年4月在上海找到一份工作,与用人单位约定3个月试用期 -

你好,长安Lumin,拾月 来了! 新能源市场发展日新月异,用户对出行的品质需求也逐渐升级,在入门级

你好,长安Lumin,拾月 来了! 新能源市场发展日新月异,用户对出行的品质需求也逐渐升级,在入门级 -

随州协同办案平台赋能政法工作现代化 实现刑案全流程全业务网上运行 10天,一起判刑6个月、罚金2000元的普通盗窃案结案。这样的办案效率

随州协同办案平台赋能政法工作现代化 实现刑案全流程全业务网上运行 10天,一起判刑6个月、罚金2000元的普通盗窃案结案。这样的办案效率 -

天天头条:确山县刘店镇:扎实做好《党建》学刊用刊工作 长期以来,确山县刘店镇始终把《党建》杂志的征订工作当作一项重要任务

天天头条:确山县刘店镇:扎实做好《党建》学刊用刊工作 长期以来,确山县刘店镇始终把《党建》杂志的征订工作当作一项重要任务 -

【奋进五中 校园安全】防范电信诈骗攻略,请查收 为切实保障广大群众财产安全,严厉打击电信诈骗犯罪,让我们共同提高识

【奋进五中 校园安全】防范电信诈骗攻略,请查收 为切实保障广大群众财产安全,严厉打击电信诈骗犯罪,让我们共同提高识 -

滚动:西峡农商银行:“链式金融”激发乡村旅游新活力 如果不是老界岭景区,如果不是西峡农商银行支持发展乡村旅游,扶持农家

滚动:西峡农商银行:“链式金融”激发乡村旅游新活力 如果不是老界岭景区,如果不是西峡农商银行支持发展乡村旅游,扶持农家 -

新野农商银行举办消防安全技能比武活动 为了提高全员消防安全意识,熟练掌握消防操作技能。近日,新野农商银行

新野农商银行举办消防安全技能比武活动 为了提高全员消防安全意识,熟练掌握消防操作技能。近日,新野农商银行 -

广东8批次化妆品抽检不合格:一婴儿润肤霜菌落超标近百倍_焦点信息 来源:羊城派 作者:陈泽云近日,广东省药品监督管理局组织对全省

广东8批次化妆品抽检不合格:一婴儿润肤霜菌落超标近百倍_焦点信息 来源:羊城派 作者:陈泽云近日,广东省药品监督管理局组织对全省 -

9月中国大宗商品指数为103.6% 市场运行继续向好|当前独家 中新社北京10月9日电 (记者 阮煜琳)中国物流与采购联合会9日发布

9月中国大宗商品指数为103.6% 市场运行继续向好|当前独家 中新社北京10月9日电 (记者 阮煜琳)中国物流与采购联合会9日发布 -

(乡村行·看振兴)安徽泾县“五美”集成 建设和美乡村 中新网合肥10月9日电 (记者 吴兰)老电影《月亮湾的笑声》拍摄地安

(乡村行·看振兴)安徽泾县“五美”集成 建设和美乡村 中新网合肥10月9日电 (记者 吴兰)老电影《月亮湾的笑声》拍摄地安 -

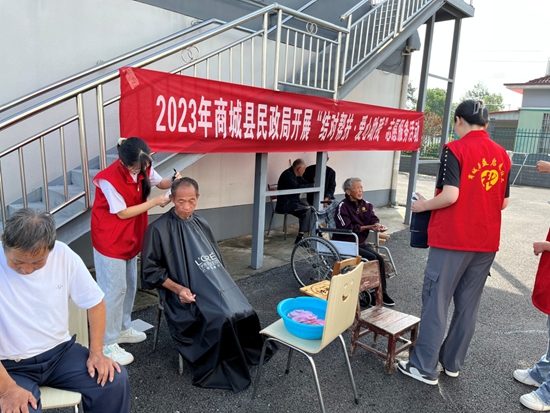

商城县民政局开展“结对帮扶 爱心助残”志愿服务活动 为更好地掌握商城县残疾人基本情况及其生活状况,给予他们更多的关怀和

商城县民政局开展“结对帮扶 爱心助残”志愿服务活动 为更好地掌握商城县残疾人基本情况及其生活状况,给予他们更多的关怀和 -

全球视点!上海城市更新应该怎么做?官员、学者等共同“把脉” 中新网上海10月9日电 (记者 陈静)上海市住房和城乡建设管理委员会

全球视点!上海城市更新应该怎么做?官员、学者等共同“把脉” 中新网上海10月9日电 (记者 陈静)上海市住房和城乡建设管理委员会 -

王志清任中国东方航空集团有限公司董事长、党组书记 中新网10月9日电 中新财经从东航方面获悉,2023年10月9日上午,中

王志清任中国东方航空集团有限公司董事长、党组书记 中新网10月9日电 中新财经从东航方面获悉,2023年10月9日上午,中 -

“双节”假期 驻马店西站发送旅客人数创新高 环球速递 中秋、国庆8天假日,驻马店车务段驻马店西站共发送旅客90956人,旅客发

“双节”假期 驻马店西站发送旅客人数创新高 环球速递 中秋、国庆8天假日,驻马店车务段驻马店西站共发送旅客90956人,旅客发 -

失信者能“花钱修复”信用记录?不能,警惕欺诈 聚焦 郭子源 经济日报交钱,我帮你修复信用记录。听到这句话,你的第一反

失信者能“花钱修复”信用记录?不能,警惕欺诈 聚焦 郭子源 经济日报交钱,我帮你修复信用记录。听到这句话,你的第一反 -

国网信阳平桥供电公司:果园飘香电力足_今日看点 10月9日,国网信阳平桥供电公司工作人员来到平桥区洋河镇双楼农场葡萄

国网信阳平桥供电公司:果园飘香电力足_今日看点 10月9日,国网信阳平桥供电公司工作人员来到平桥区洋河镇双楼农场葡萄 -

确山县双河镇:严防秋收“一把火” 狠抓禁烧不放松-热闻 当前正值三秋生产,也是秸秆禁烧的关键时期。为抓好秋季秸秆禁烧和综合

确山县双河镇:严防秋收“一把火” 狠抓禁烧不放松-热闻 当前正值三秋生产,也是秸秆禁烧的关键时期。为抓好秋季秸秆禁烧和综合 -

今日视点:驻马店市驿城区朱古洞乡:走出致富“羊”光路 乡村振兴“喜羊羊” 产业振兴是发展的根基,产业兴旺,乡亲们的收入才能稳定增长。近年来,

今日视点:驻马店市驿城区朱古洞乡:走出致富“羊”光路 乡村振兴“喜羊羊” 产业振兴是发展的根基,产业兴旺,乡亲们的收入才能稳定增长。近年来, -

今热点:驻马店市驿城区老街街道白桥社区:关爱失独家庭 助力“幸福和谐星” 为进一步弘扬中华优秀传统文化,丰富失独家庭成员社交圈层,促进社会为

今热点:驻马店市驿城区老街街道白桥社区:关爱失独家庭 助力“幸福和谐星” 为进一步弘扬中华优秀传统文化,丰富失独家庭成员社交圈层,促进社会为 -

“美债火山”持续喷发,将如何影响中国资产-环球关注 作者:周艾琳中国国庆长假期间,海外股市以跌为主,黄金、原油等商

“美债火山”持续喷发,将如何影响中国资产-环球关注 作者:周艾琳中国国庆长假期间,海外股市以跌为主,黄金、原油等商 -

央行将发行中国古代名画系列(千里江山图)金银纪念币|天天新资讯 中新网10月9日电 据央行微信公众号消息,中国人民银行定于2023年10

央行将发行中国古代名画系列(千里江山图)金银纪念币|天天新资讯 中新网10月9日电 据央行微信公众号消息,中国人民银行定于2023年10 -

热点!勤劳的我们更要玩好休息好 休假需求,有两个突出特点,一是刚性,二是多样。刚性无需多言,多

热点!勤劳的我们更要玩好休息好 休假需求,有两个突出特点,一是刚性,二是多样。刚性无需多言,多 -

每日热点:商务部:就台湾地区对大陆贸易限制措施进行贸易壁垒调查延期 中新网10月9日电 据商务部网站消息,商务部发布商务部关于就台湾地

每日热点:商务部:就台湾地区对大陆贸易限制措施进行贸易壁垒调查延期 中新网10月9日电 据商务部网站消息,商务部发布商务部关于就台湾地 -

焦点热文:北京商品房销售拟实行明码标价“一套一标” 为进一步规范商品房销售明码标价行为,北京市市场监督管理局近日发

焦点热文:北京商品房销售拟实行明码标价“一套一标” 为进一步规范商品房销售明码标价行为,北京市市场监督管理局近日发 -

全国应急医学救援联盟成立 100余家医院已加入 世界报道 中国网财经10月9日讯 今日在2023国际应急医学救援论坛暨应急医学救

全国应急医学救援联盟成立 100余家医院已加入 世界报道 中国网财经10月9日讯 今日在2023国际应急医学救援论坛暨应急医学救 -

新疆秋粮收购陆续开始 玉米市场购销活跃 播资讯 中新网乌鲁木齐10月9日电 (陶拴科)9日记者从新疆维吾尔自治区粮食

新疆秋粮收购陆续开始 玉米市场购销活跃 播资讯 中新网乌鲁木齐10月9日电 (陶拴科)9日记者从新疆维吾尔自治区粮食 -

武汉加快光化学产业发展 促传统产业转型升级 最新 中新网武汉10月9日电 (武一力)记者从武汉市政府新闻办9日召开的新

武汉加快光化学产业发展 促传统产业转型升级 最新 中新网武汉10月9日电 (武一力)记者从武汉市政府新闻办9日召开的新 -

深圳铁路10月11日起实行新的列车运行图_环球新要闻 中新网深圳10月9日电 (陈文 郭成海)记者10月9日从深圳铁路部门获

深圳铁路10月11日起实行新的列车运行图_环球新要闻 中新网深圳10月9日电 (陈文 郭成海)记者10月9日从深圳铁路部门获

热门资讯

-

伊利奶粉以针对性营养方案 助力中老年群体保持健康活力 合理膳食,有针对性地补充营养,是...

伊利奶粉以针对性营养方案 助力中老年群体保持健康活力 合理膳食,有针对性地补充营养,是... -

你好,长安Lumin,拾月 来了! 新能源市场发展日新月异,用户对出...

你好,长安Lumin,拾月 来了! 新能源市场发展日新月异,用户对出... -

伍妹冒烤鸭双节业绩再创新高 新品试点销售反馈极佳 为期八天的中秋国庆“超级黄金周”...

伍妹冒烤鸭双节业绩再创新高 新品试点销售反馈极佳 为期八天的中秋国庆“超级黄金周”... -

巅峰技术缔造超值体验 “光伏屋顶之王”隆基Hi-MO X6防积灰组件全新上市 10月8日晚,隆基在西安大唐不夜城...

巅峰技术缔造超值体验 “光伏屋顶之王”隆基Hi-MO X6防积灰组件全新上市 10月8日晚,隆基在西安大唐不夜城...

观察

图片新闻

-

发现重大事故隐患 山西7家矿山企业被罚 中新网太原10月9日电 (吴琼)记者9...

发现重大事故隐患 山西7家矿山企业被罚 中新网太原10月9日电 (吴琼)记者9... -

南召法院:婚约财产起纠纷 温情调解促和谐 每日速看 近日,南召县人民法院南河店法庭秉...

南召法院:婚约财产起纠纷 温情调解促和谐 每日速看 近日,南召县人民法院南河店法庭秉... -

社旗法院:买卖合同引纠纷 当庭调解化干戈 新视野 近日,河南省社旗县人民法院兴隆法...

社旗法院:买卖合同引纠纷 当庭调解化干戈 新视野 近日,河南省社旗县人民法院兴隆法... -

能动司法引领,共绘多元解纷新“枫”景 消未起之患、治未病之疾。法治建设...

能动司法引领,共绘多元解纷新“枫”景 消未起之患、治未病之疾。法治建设...

精彩新闻

-

(乡村行·看振兴)“盘”活闲置农房 江西龙南打造乡村振兴“共富屋”|天天要闻 中新网赣州10月9日电 (熊锦阳 李...

(乡村行·看振兴)“盘”活闲置农房 江西龙南打造乡村振兴“共富屋”|天天要闻 中新网赣州10月9日电 (熊锦阳 李... -

浙江湖州发布“民营经济39条” 给民企吃下“定心丸”_环球快看点 中新网湖州10月9日电(胡丰盛)10月9...

浙江湖州发布“民营经济39条” 给民企吃下“定心丸”_环球快看点 中新网湖州10月9日电(胡丰盛)10月9... -

发现重大事故隐患 山西7家矿山企业被罚 中新网太原10月9日电 (吴琼)记者9...

发现重大事故隐患 山西7家矿山企业被罚 中新网太原10月9日电 (吴琼)记者9... -

多地放宽出租车司机从业年龄限制:从60周岁延长至65周岁 环球热议 又一城市放宽出租车司机从业年龄。...

多地放宽出租车司机从业年龄限制:从60周岁延长至65周岁 环球热议 又一城市放宽出租车司机从业年龄。... -

伍妹冒烤鸭双节业绩再创新高 新品试点销售反馈极佳 为期八天的中秋国庆“超级黄金周”...

伍妹冒烤鸭双节业绩再创新高 新品试点销售反馈极佳 为期八天的中秋国庆“超级黄金周”... -

快资讯:助推农业现代化 全国智能农机装备产教融合共同体在新疆成立 中新网新疆昌吉10月9日电 (苟继鹏...

快资讯:助推农业现代化 全国智能农机装备产教融合共同体在新疆成立 中新网新疆昌吉10月9日电 (苟继鹏... -

近20个国家300位专业采购商将参加景德镇瓷博会-焦点速递 中新网南昌10月9日电 (朱莹)9日,...

近20个国家300位专业采购商将参加景德镇瓷博会-焦点速递 中新网南昌10月9日电 (朱莹)9日,... -

世界百事通!(乡村行·看振兴)一场艺术改造让鲁中山区“石头村”美丽蝶变 中新网山东青州10月9日电 题:一...

世界百事通!(乡村行·看振兴)一场艺术改造让鲁中山区“石头村”美丽蝶变 中新网山东青州10月9日电 题:一... -

当前头条:中外嘉宾共探现代农业科技南南合作 中新网长沙10月9日电(向一鹏 龙群...

当前头条:中外嘉宾共探现代农业科技南南合作 中新网长沙10月9日电(向一鹏 龙群... -

棉花朵朵开!新疆喀什市逾20万亩棉花进入采收期 中新网新疆喀什10月9日电 (孙亭文...

棉花朵朵开!新疆喀什市逾20万亩棉花进入采收期 中新网新疆喀什10月9日电 (孙亭文... -

中国南方五省区清洁电源供给格局基本形成 中新社广州10月9日电 (王华 蓝旺...

中国南方五省区清洁电源供给格局基本形成 中新社广州10月9日电 (王华 蓝旺... -

今日关注:中国国家开发银行实现对南非标准银行2亿美元授信项目全额发放 中新社北京10月9日电 (记者 王恩...

今日关注:中国国家开发银行实现对南非标准银行2亿美元授信项目全额发放 中新社北京10月9日电 (记者 王恩... -

青海省累计落地降价药品53批次725个 节约医药费用30多亿元 中新网西宁10月9日电 (记者 孙睿...

青海省累计落地降价药品53批次725个 节约医药费用30多亿元 中新网西宁10月9日电 (记者 孙睿... -

全球微速讯:房企在美申请“破产保护”对境内债务处置影响有限 ● 本报记者 昝秀丽近期有媒体报...

全球微速讯:房企在美申请“破产保护”对境内债务处置影响有限 ● 本报记者 昝秀丽近期有媒体报... -

国家卫健委:试点地区近95%的中小学设立心理辅导室|全球热资讯 在第三十二个世界精神卫生日(2023...

国家卫健委:试点地区近95%的中小学设立心理辅导室|全球热资讯 在第三十二个世界精神卫生日(2023... -

假日期间,进京高速出现新变化——车流量增加,为何拥堵少了 10月6日是中秋国庆长假最后一天,...

假日期间,进京高速出现新变化——车流量增加,为何拥堵少了 10月6日是中秋国庆长假最后一天,... -

巅峰技术缔造超值体验 “光伏屋顶之王”隆基Hi-MO X6防积灰组件全新上市 10月8日晚,隆基在西安大唐不夜城...

巅峰技术缔造超值体验 “光伏屋顶之王”隆基Hi-MO X6防积灰组件全新上市 10月8日晚,隆基在西安大唐不夜城... -

江西出台6项举措保障残疾人健康权益 涉就医便利心理健康等|天天动态 健康是人全面发展的基础,残疾人健...

江西出台6项举措保障残疾人健康权益 涉就医便利心理健康等|天天动态 健康是人全面发展的基础,残疾人健... -

今日热讯:多国“洋医生”赴西安“学艺”:让更多人感受中医的神奇 中新网西安10月9日电(党田野 张丽...

今日热讯:多国“洋医生”赴西安“学艺”:让更多人感受中医的神奇 中新网西安10月9日电(党田野 张丽... -

新疆库尔勒市迎来首批越冬野生天鹅|世界快讯 中新网乌鲁木齐10月9日电 (巴特尔...

新疆库尔勒市迎来首批越冬野生天鹅|世界快讯 中新网乌鲁木齐10月9日电 (巴特尔... -

最新:福建宁德基层派出所“空地联勤”警务新模式 精准“主防”提升基层治理效能 中新网宁德10月9日电 (吕巧琴 吴...

最新:福建宁德基层派出所“空地联勤”警务新模式 精准“主防”提升基层治理效能 中新网宁德10月9日电 (吕巧琴 吴... -

四川盐源通报“男孩游泳池溺亡”:已关停涉事游泳馆 中新网成都10月9日电 (记者 贺劭...

四川盐源通报“男孩游泳池溺亡”:已关停涉事游泳馆 中新网成都10月9日电 (记者 贺劭... -

进城落户农民土地宅基地怎么办?山西出台系列政策“稳预期” 当前简讯 中新网太原10月9日电 (记者 李新...

进城落户农民土地宅基地怎么办?山西出台系列政策“稳预期” 当前简讯 中新网太原10月9日电 (记者 李新... -

新疆南部冬小麦+复播玉米两早配套种植模式首次突破1300公斤 今日热讯 中新网乌鲁木齐10月9日电 (王小军...

新疆南部冬小麦+复播玉米两早配套种植模式首次突破1300公斤 今日热讯 中新网乌鲁木齐10月9日电 (王小军... -

贯口讲古建,这个保洁员必须火|天天微头条 这叫嗢怛罗曼怛里拏洲,那叫舍谛洲...

贯口讲古建,这个保洁员必须火|天天微头条 这叫嗢怛罗曼怛里拏洲,那叫舍谛洲... -

世界球精选!以中国产地命名新矿物被发现 近日,我国科学家发现了一种新矿物...

世界球精选!以中国产地命名新矿物被发现 近日,我国科学家发现了一种新矿物... -

海南黎安国际教育园区迎新:学生对“大共享+小学院”充满期待-焦点关注 中新网海南陵水10月9日电 (张月和...

海南黎安国际教育园区迎新:学生对“大共享+小学院”充满期待-焦点关注 中新网海南陵水10月9日电 (张月和... -

天天快资讯丨广大网友留言致敬公安民警 本报记者 刘哲今年中秋连着国庆,...

天天快资讯丨广大网友留言致敬公安民警 本报记者 刘哲今年中秋连着国庆,... -

世界热文:雄安新区:启动区重点工程芳容初绽 雄安新区大学园图书馆(10月1日摄,...

世界热文:雄安新区:启动区重点工程芳容初绽 雄安新区大学园图书馆(10月1日摄,... -

3名潜逃至缅北电诈窝点的抢劫杀人在逃人员全部落网 中新网北京10月9日电 (记者 郭超...

3名潜逃至缅北电诈窝点的抢劫杀人在逃人员全部落网 中新网北京10月9日电 (记者 郭超... -

今日报丨台风“小犬”或在海南岛东北近海减弱消失 中新网海口10月9日电 (王晓斌 云...

今日报丨台风“小犬”或在海南岛东北近海减弱消失 中新网海口10月9日电 (王晓斌 云... -

新疆阿克苏地区拜城县发生4.5级地震 震源深度10千米 天天快看点 中新网10月9日电 据中国地震台网...

新疆阿克苏地区拜城县发生4.5级地震 震源深度10千米 天天快看点 中新网10月9日电 据中国地震台网... -

客流高位运行 运输平稳有序(新数据 新看点) 本报北京10月3日电(记者韩鑫、李心...

客流高位运行 运输平稳有序(新数据 新看点) 本报北京10月3日电(记者韩鑫、李心... -

焦点信息:假期旅游热 祖国山河美 10月2日,游客在河北省武安市东太...

焦点信息:假期旅游热 祖国山河美 10月2日,游客在河北省武安市东太... -

世界快资讯:工信部等六部门:到2025年智能算力占比达到35% 东西部算力平衡协调发展 中国经济网北京10月9日讯(记者殷俊...

世界快资讯:工信部等六部门:到2025年智能算力占比达到35% 东西部算力平衡协调发展 中国经济网北京10月9日讯(记者殷俊... -

涉及医疗健康、高品质生活 一批重要国家标准发布 中国经济网北京10月9日讯(记者 佟...

涉及医疗健康、高品质生活 一批重要国家标准发布 中国经济网北京10月9日讯(记者 佟... -

新玩法新模式涌现 假期消费亮点纷呈 每日视点 新华社北京10月9日电 《经济参考...

新玩法新模式涌现 假期消费亮点纷呈 每日视点 新华社北京10月9日电 《经济参考... -

全球观察:惠州市优佳科技有限公司召回部分正牛牌电磁炉 据广东省市场监督管理局网站2023年...

全球观察:惠州市优佳科技有限公司召回部分正牛牌电磁炉 据广东省市场监督管理局网站2023年... -

抢抓消费复苏机遇 深市家电企业深耕优势圈“拾级而上” 每日热闻 日前,国家税务总局利用增值税发票...

抢抓消费复苏机遇 深市家电企业深耕优势圈“拾级而上” 每日热闻 日前,国家税务总局利用增值税发票... -

焦点日报:车流量增加,为何拥堵少了 假日期间,进京高速出现新变化——...

焦点日报:车流量增加,为何拥堵少了 假日期间,进京高速出现新变化——... -

北京:年内将开展适龄女孩HPV疫苗接种试点 据北京市卫健委7日消息,北京市卫...

北京:年内将开展适龄女孩HPV疫苗接种试点 据北京市卫健委7日消息,北京市卫... -

驻马店开发区城市管理局金河二中队:加强精细化管理 巩固市容环境_头条 以塑造城市形象、改善城市人居环境...

驻马店开发区城市管理局金河二中队:加强精细化管理 巩固市容环境_头条 以塑造城市形象、改善城市人居环境... -

天天日报丨大学生“整顿”饭店?饭后将付费餐具全部带走 现在,不少餐厅的餐具都是付费使用...

天天日报丨大学生“整顿”饭店?饭后将付费餐具全部带走 现在,不少餐厅的餐具都是付费使用... -

视讯!耐盐碱大豆新品种亩产最高达306公斤 科技日报北京10月8日电 (记者陆成...

视讯!耐盐碱大豆新品种亩产最高达306公斤 科技日报北京10月8日电 (记者陆成... -

2023首届海南国际热带食材供应链博览会10月12日启幕30余家使领馆及企业集结 倒计时3天,2023首届海南国际热带食...

2023首届海南国际热带食材供应链博览会10月12日启幕30余家使领馆及企业集结 倒计时3天,2023首届海南国际热带食... -

中国唯一!蒙牛HMO获批 打造精准营养新质生产力 日前,蒙牛集团自主研发的母乳低聚...

中国唯一!蒙牛HMO获批 打造精准营养新质生产力 日前,蒙牛集团自主研发的母乳低聚... -

著名书法家郑和新参加中国阿尔巴尼亚书画艺术展 郑和新,号东白山人,1960年生。中...

著名书法家郑和新参加中国阿尔巴尼亚书画艺术展 郑和新,号东白山人,1960年生。中... -

西平县禁烧督导组到专探乡督导秋收和禁烧工作 10月9日,西平县禁烧督导组农业农...

西平县禁烧督导组到专探乡督导秋收和禁烧工作 10月9日,西平县禁烧督导组农业农... -

泌阳县第一届“俸皇杯”中国象棋比赛激烈角逐 名花有主 10月8日上午,由泌阳县总工会、县...

泌阳县第一届“俸皇杯”中国象棋比赛激烈角逐 名花有主 10月8日上午,由泌阳县总工会、县... -

天天新资讯:遂平县褚堂街道开展农房建设管理培训会 为进一步加强农房建设审批管理,使...

天天新资讯:遂平县褚堂街道开展农房建设管理培训会 为进一步加强农房建设审批管理,使...